(报告出品方/作者:浙商证券,田杰华、邱世梁)

1. 网安大变局:从合规驱动走向内在驱动

1.1. 变局一:网络安全成为数字经济的内在必然需求

数字经济浪潮席卷,发展数字经济是国家的战略需要,是大势所趋。

(1)根据中国信通院定义,数字经济包含“四化”内涵,即数字产业化、产业数字化、数字化治理、数据价值化。

(2)发展数字经济的战略意义凸显。根据中国信通院报告披露,2020年,我国数字经济规模达到39.2万亿元,同比增加3.3万亿元,占GDP比重为38.6%,占比同比提升2.4个百分点(2002年,该占比为10%)。随着新一轮科技革命和产业变革的持续推进,数字经济已成为当前最具活力、最具创新力、辐射最广泛的经济形态,成为国民经济的核心增长极之一。2021年10月18日,中共中央政治局第三十四次集体学习时强调“把握数字经济发展趋势和规律,推动我国数字经济健康发展”。

网络安全是数字经济的内在需求,“网络安全对于数字经济”的重要性好比“刹车对于汽车”的重要性。随着数字经济的不断发展,信息产业和传统产能加速融合,万物互联趋势更加明显,网络安全已成为护航经济发展、保障社会安全的重要基石。此外,随着物联网、大数据、云计算等新技术的普及,新兴数字化产业规模持续扩大,对网络安全的建设提出了更高的要求。

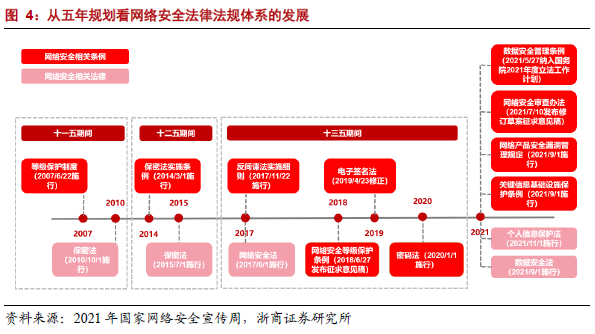

1.2. 变局二:今年来政策频发驱动网络安全加大投入

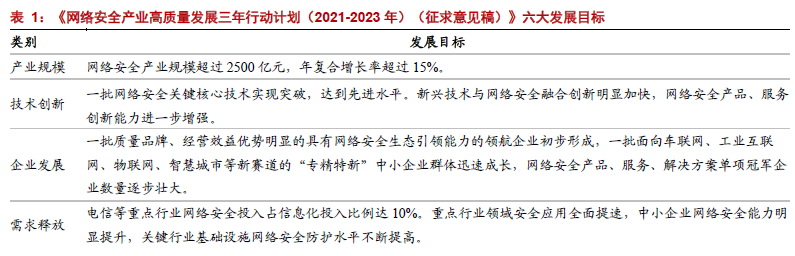

2021年以来,《网络安全产业高质量发展三年行动计划(2021-2023年)(征求意见稿)》、《数据安全法》、《关键信息基础设施安全保护条例(国务院令第745号》的出台、《中华人民共和国个人信息保护法》等重要政策和法规出台,我国网络空间安全保障进入了“等保+关基+数据安全+个人信息保护”多重保障的时代。

《关键信息基础设施安全保护条例》进一步明确关键基础设施定义和保护要求:

A、关键信息基础设施,是指公共通信和信息服务、能源、交通、水利、金融、公共服务、电子政务、国防科技工业等重要行业和领域的,以及其他一旦遭到破坏、丧失功能或者数据泄露,可能严重危害国家安全、国计民生、公共利益的重要网络设施、信息系统等。

B、国家对关键信息基础设施实行重点保护,采取措施,监测、防御、处置来源于中华人民共和国境内外的网络安全风险和威胁,保护关键信息基础设施免受攻击、侵入、干扰和破坏,依法惩治危害关键信息基础设施安全的违法犯罪活动。

《三年行动计划》提出:电信等重点行业网络安全投入占信息化投入比例达10%。公司客户以政府、电信、金融等重点行业为主,《三年行动计划》有望显著促进电信等重点行业对网络安全产品和服务的需求。

2. 公司变化一:安全运营将迎规模化放量

2.1. 业务变化:2022年或将迎规模化放量

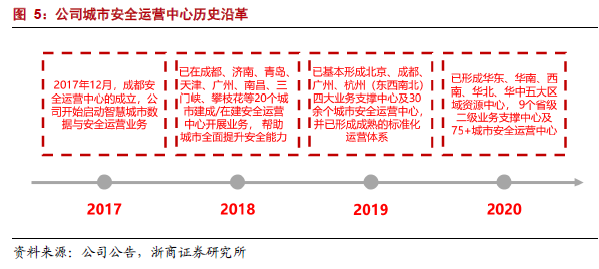

2017年12月,成都安全运营中心的成立,公司开始启动智慧城市数据与安全运营业务,旨在打造专业安全分析团队,提供覆盖全行业全技术的安全能力,解决城市信息化新技术带来的安全挑战。根据公司披露投资者交流纪要,2020年,安全运营收入6亿元。

截至2021Q3,公司已形成华东、华南、西南、华北、华中五大区域资源中心,9个省级二级业务支撑中心及100+城市安全运营中心的生态体系,全国覆盖率持续扩大。

根据公司2020年年报披露,2021年计划全国安全运营中心的建设累计达到120个。

(1)渗透率:根据百度百科,中国共计333个地级行政区,按照公司2021年120个城市覆盖预期,渗透率已经达到较高水平。

(2)以收入增长为工作重心:根据公司披露交流纪要,2022年,公司工作重心将是扩大已有安全运营中心标准化运营服务的收入,增加单点的收入规模。

(3)市场空间:城市安全运营中心业务的有效开展,将有助于拉动公司安全产品和安全运营与服务收入的双增长。根据公司披露交流纪要,目前,标准化程度比较高的山东济南安全运营中心为例已积累超过60个政企客户,标准化程度非常高,年收入约2000万。假设平均每个城市安全运营中心收入为2000万元,则120个城市安全运营中心对应的市场空间为24亿元。

2.2. 核心优势:产品线齐全、市占率领先

公司成立于1996年,是全面型的企业级网络安全厂商,拥有完善的专业网络安全/数据安全产品线,达百余个产品型号,为政企用户提供网络安全软件、软/硬件一体化产品、平台化产品及安全运营与服务,用户覆盖政府、电信、金融、制造业、能源、交通、医疗、教育、传媒等各行业。

公司在中国网络安全行业的市占率第二。根据CCIA、2021国家网络安全宣传周统计,2020年,公司在中国网络安全产业市占率为6.9%,位居中国第二名,且市占率持续提升(2018、2019年市占率分别为6.4%、6.5%)。

公司在网络安全细分赛道市占率领先。根据IDC、赛迪顾问统计,公司在入侵检测与防御(IDPS)、统一威胁管理(UTM)、安全管理平台(SOC/SIEM)、数据安全、数据库安全审计与防护、堡垒机、网闸、日志审计、漏洞扫描等9项产品的市场份额保持多年排名第一;在新兴的工业安全领域,包括工控防火墙、工控漏扫、工控网闸、工控主机安全、工控IDS的5项产品市场份额排名第一,同时在智慧城市安全运营、政/企云安全等新兴安全领域保持市场领先地位。

全产品线与安全运营中心构成不同组合,提升安全云营中心的服务水平。公司结合自身网络安全产品链完备的优势,在安全运营平台中集成各类引擎,如安全防护网关、资产绘测引擎、网站监测引擎、脆弱性扫描引擎、性能监测引擎、威胁感知引擎、威胁情报等,形成丰富多样的城市运营中心样本,提高安全运营中心服务水平。

2.3. 行业趋势:托管安全服务市场潜力大

(1)智慧城市建设持续深化,驱动安全需求,IDC预测,2020年,中国智慧城市支出规模将达到266亿美元,是支出第二大的国家,仅次于美国。

(2)根据公司官网披露,国际优秀网络安全企业的安全运营业务占比已达60%,安全运营代表着安全产品服务化(SecaaS/SocaaS)的趋势和类云业务的利润模式。

(3)智慧城市驱动托管安全服务市场增长,根据IDC数据,到2024年,全球托管安全服务子市场规模预计达到389亿美元,2019-2024年复合增长将达到13%。而中国到2024年,中国托管安全服务子市场规模预计仅达到5.6亿美元,增长空间大。

3. 公司变化二:新安全业务持续放量高增

3.1. 业务表现:新兴业务收入持续高增长

公司已形成以数据安全、工业互联网安全、云安全等为主的新赛道布局。2020年,新兴业务收入达10亿元,同比增长67%(2019年增速:200%)。2021年前三季度,信创产品、云安全管理平台、EDR、数据防泄露产品、数据安全交换系统、密码机销售分别同比+900%、+600%、+200%、+100%、+90%、+80%,新兴安全业务持续放量高增。

1)数据安全:

A. 布局早:2013年,公司涉足数据安全。2014年以来,数据库审计与防护系统连续蝉联市场份额第一。

B.产品全:涵盖数据防泄密DLP、数据加密、数据防护、数据脱敏、数据安全交换、电子签章、安全文档、数据安全治理管控平台等防控一体的整体解决方案。

C.应用广:数据安全系列产品已在政府、公安、医疗、智能交通、智慧城市、工业企业、传媒、电信、教育、金融等行业有广泛的应用部署。

D.增速快:根据公司公告披露,2020年公司销售数据安全类产品约6亿,数据安全产品实现收入约3.2亿,2021年将呈高速增长趋势。

2)工业互联网安全

A. 公司战略新兴业务之一。

B. 应用面扩大:主流工控安全防护、检测、平台产品已适配包括电网调度、发电、石油石化、智能制造、5G等近20个行业,并突破港口、民航、钢铁、水务行业。

C.工业安全服务:在多个城市落地工业互联网安全运营中心,搭建工业互联网安全态势感知平台。

2)云安全

A. 政务云/专有云/行业云安全:形成“云、网、边、端”一体化、人机共治的云安全综合解决方案,为用户构建网络安全、主机安全、应用安全、数据安全、原生安全等全方位安全闭环体系。

B.SMB安全云:为中小企业打造云子可信,累计服务中小企业超过3万家,用户遍布互联网、教育培训、零售快消、医疗健康、房地产、保险等众多行业和领域。

C. 2021年前三季度,云安全管理平台产品销售同比大幅增长。结合各地城市安全运营中心开展SASE模式云安全服务,持续加大拓展全新的云安全运营模式。

3.2. 投入重心:加大新业务研发创新投入

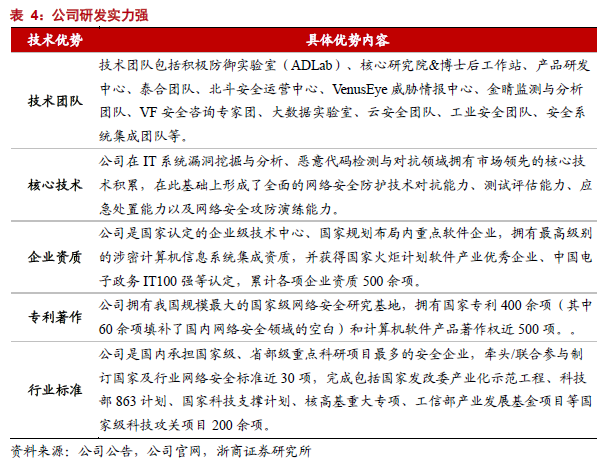

公司核心技术优势明显。公司经过 25年的发展,积累了丰富而深厚的专业知识库和资源库,在北京、上海、广州、杭州、成都、南京等多地拥有研发机构,在技术团队、技术积累、企业资质、专利著作、行业标准等各方面指标优异。

2020年:

(1)公司研发支出达6.58亿元,同比增长8.83%,2015-2020年CAGR为15.56%;研发支出占总营收比为18.04%,2016-2020年期间均超过18%。

(2)公司研发人员数量达2072人,2016-2020年间持续增长,研发人员数量占总员工人数比达38.51%。高研发投入,为公司在新兴安全领域的持续发力奠定良好基础。

(3)重点围绕新兴业务方向,根据公司公告,2020年,重点围绕在云计算安全、人工智能、工业互联网安全、物联网安全、大数据安全领域方向加大研发创新投入。

3.3. 行业趋势:景气向上,公司市占率高

公司新兴安全业务所在的细分赛道市场高景气,公司市占率领先:

1) 数据安全

A.主要驱动:2021年,《数据安全法》和《个人信息保护法》的落地,催生了政务、行业和个人数据安全的巨大市场。

B.市场空间:根据CCID报告,2020年,我国数据安全市场规模30.7亿元,同比增长10.8%。

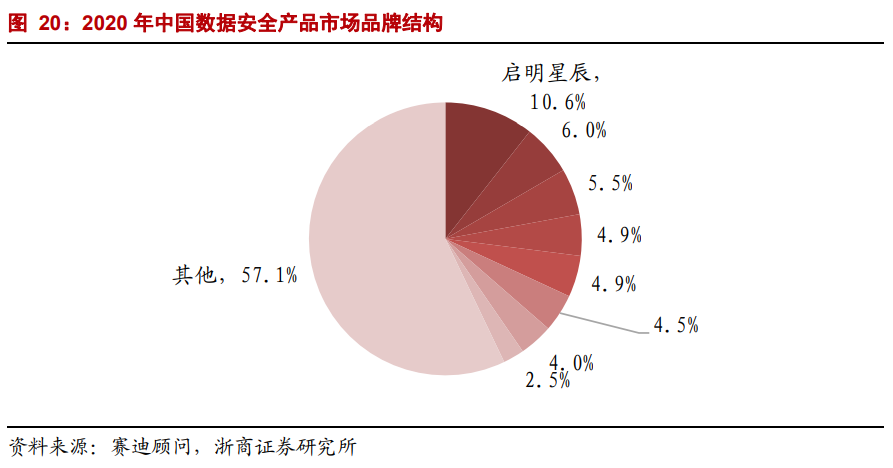

C.公司市场份额:公司市占率10.6%,排名第一(连续6年市场占有率第一)。

2)工控安全

A. 主要驱动:2017年以来,我国工控安全、工业互联网安全政策标准日益完善,垂直行业工业信息安全建设提速,工业企业安全意识全面增强,工业信息安全保障技术水平显著提升,推动了工业信息安全产业的全面发展。

B.市场空间:据工业信息安全产业发展联盟报告,2019年,我国工业信息安全产业规模为99.74亿元,同比增长41.84%;其中,工业互联网安全产业规模为38.3亿元,同比增长51.62%。预计2020年,我国工业信息安全市场增长率将达23.13%,市场整体规模将增长至122.81亿元。

C.公司市场份额:根据赛道顾问报告,公司在工控防火墙、工控漏扫、工控网闸、工控主机安全、工控IDS五大领域市场地位排名第一。

3)云安全

A. 主要驱动:IT架构从传统IDC向云端迁移,数字基础设施向多云、混合云形态转移,以数据中心内部和外部进行划分的安全边界被打破。云原生加速云化变革。

B.市场空间:根据赛迪顾问数据,2020年中国云安全市场规模80.0亿元,同比增长45.2%。预计2022年,中国云安全市场规模将达到167.8亿元,同比增长45%,2020-2022年CAGR为44.83%。

4. 公司变化三:组织变革提升团队战斗力

4.1. 内部变革:优化治理结构,激活团队战斗力

(1)公司进一步优化内部治理结构,落实合伙人制度,打造高素质的经营管理团队,倡导以业绩为导向的经营理念,激励合伙人为公司长期服务,共享公司的发展成果,最终实现合伙人与公司成为价值共同体,促进公司的长期发展和市场竞争力的持续提升。

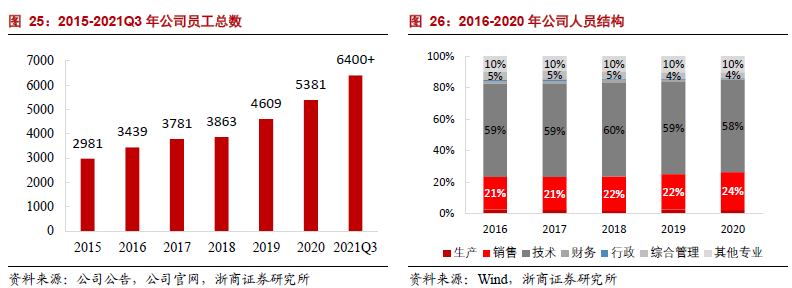

(2)2021年,公司人员规模加速扩张。截至2021年第三季度末,公司员工总数超过6400人,其中研发人员占比37%,技服人员占比25%,销售人员占比24%,整体较年初增加1000余人(其中,销售人员增加超200人),人员规模加速扩大(2018、2019、2020年总员工数分别同比增长82、746、772人)。人力资源的扩充为公司进一步提升总体业务规模提供了保障。

(3)2021年前三季度,营收增速边际改善,经营效率提升

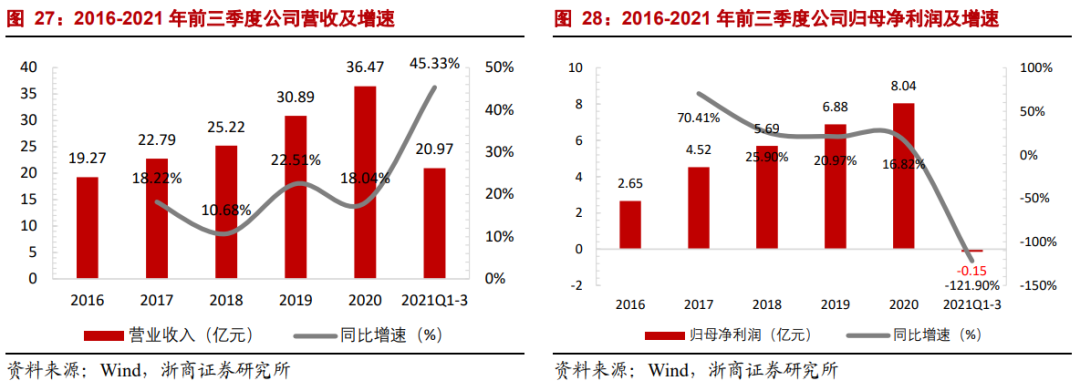

2020年,公司营收36.47亿元,同比增长18.04%,2015-2020年CAGR为18.91%,收入持续稳定增长。2021年前三季度,营收20.97亿元,同比增长45.33%,增速上行。

2020年,公司归母净利润8.04亿元,同比增长16.82%,2015-2020年CAGR为26.92%,2021年前三季度,归母净利润-0.15亿元,根据公司2021年三季报披露,主要系员工持股计划产生的股份支付费用构成一定影响,2021年9月1日-30日,公司回购股票总成交额为1.00亿元,剔除股份支付费用影响,前三季度归母净利润为3387.37万元。

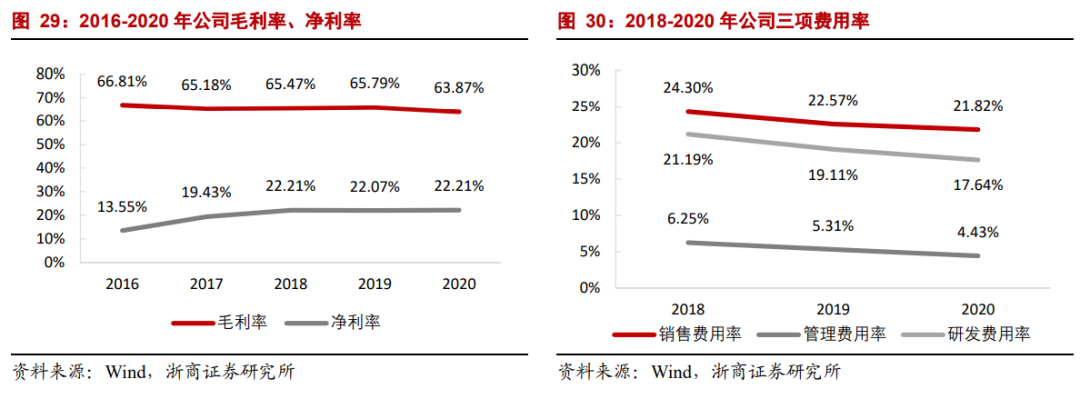

2016-2020年,(1)毛利率总体相对稳定,维持在65%左右。(2)三项费用率稳步下降,体现出公司经营效率的逐渐改善。(3)净利率上升至22%左右。

4.2. 渠道建设:新渠道体系政策,加强市场下沉

渠道背景:公司通过直销与分销相结合的方式为用户提供产品,目前直销/泛直销业务为主,渠道业务为辅。截至2020年底,公司在全国各省市自治区有60+家业务分支机构,拥有覆盖全国的渠道和售后服务体系。

公司渠道体系包括两级。一级渠道伙伴包括区域总代、云产品代理。区域总代主要承担启明星辰授权产品与服务的销售目标,提供物流、资金和二级渠道支撑平台。二级渠道伙伴包括区域白金、商业金牌、特约代理,直接服务于最终用户。

2021年,公司渠道变革进一步加强。根据公司微信公众号披露,

(1)公司的渠道建设在2018年开始启动试点,2019年加强全面推广,并成为一项重点工作。2021年,公司进一步推进组织革新,充分协同城市安全运营中心的业务开展,加强公司渠道体系建设,提升区域性下沉市场的业务规模;同时配套相应的预算和奖励机制,进一步激发团队的市场响应能力和创新能力。

(2)2021年5月13日,2021年启明星辰生态伙伴大会上。公司推出最新的渠道产品、渠道架构、激励政策、赋能、支撑体系。同时,会上提到2021年“市长计划”,公司将在GDP排名靠前地市,组建销售团队,将售前、售后、服务团队下沉到区县级地区,深耕业务。此外,公司发布渠道新品超融合。

根据公司披露投资者交流纪要:

(1)2020年,公司渠道收入6亿元左右,2021年目标渠道收入达到8亿。

(2)截止到2021年11月,公司核心渠道的数量同比增长三倍,且覆盖到四、五级的区县市场,核心渠道体系的搭建基本完成。

(3)公司对自有的重点渠道产品体系进行了重新的搭建,已基本完成了独立的专用于渠道产品19款,销量增长125%。

(4)公司自有的认证渠道人员数量同比增长几倍。

5. 盈利预测与估值

5.1. 盈利预测

收入端核心假设:

启明星辰是主要业务报告网络安全产品、网络安全服务、硬件及其他。。

(1)网络安全产品:

A. 2019-2021年前三年季度,新兴业务收入持续高增长,新业务布局成效明显。B. 公司持续加大研发投入,重点投入新兴安全,提升产品竞争力。C. 技术、需求等多重驱动,数据安全、云安全、工业互联网安全等新兴市场景气向上,公司市占率领先。预计公司收入增速将有所修复。结合公司业务结构、业务节奏、竞争力等多重要素,我们预计公司的网安产品线业务2021、2022、2023年营收增速分别为26%、25%、25%。

(2)网络安全服务

A. 自2017年公司布局城市安全运营业务以来,覆盖城市数量持续扩大,预计2021年覆盖数量将超过120家。B.城市安全运营中心业务的有效开展,将有助于拉动公司安全产品和安全运营与服务收入的双增长。C. 2022年,公司工作重心将是扩大已有安全运营中心标准化运营服务的收入,增加单点的收入规模。由此,我们预计网络安全服务业务2021、2022、2023年营收增速分别为35%、30%、25%。

(3)其他业务

其他业务收入占总收入比重较小,预计该业务将维持稳定,我们预计2021、2022、2023年其他业务营收增速分别为5%、5%、5%。

结合上述,我们总体预计公司2021、2022、2023年营收增速分别为28.59%、26.49%、24.93%。

毛利率预测

(1)网络安全产品:结合该业务历史毛利率、产品创新趋势等因素,预计该业务毛利率将相对稳定,2021、2022、2023年毛利率分别为63.0%、62.8%、63.2%。

(2)网络安全服务:网络安全服务以人力服务为主,随着公司城市运营中心数量扩大,安服工具增强,预计该业务毛利率将稳中有升,2021、2022、2023年毛利率分别为66.0%、66.2%、66.5%。

(3)其他业务:预计该业务毛利率维持稳定,2021、2022、2023年毛利率分别为76.0%、76.5%、75.5%。

预计2021-2023年公司销售毛利率分别为64.00%、63.95%、64.30%。

销售费用率:(1)2021年,公司大规模扩张团队数量,销售团队规模大幅增加,预计销售人员薪资费用将增长。(2)公司持续推进渠道变革,渠道收入规模有望扩大。(3)随着公司经营管理效率的提高,销售费用率有望得到改善。预计2021-2023年销售费用率分别为23.00%、22.00%、21.00%。

管理费用率:(1)随着公司业务规模扩大,预计公司管理人员数量和薪资水平将持续上涨。(2)公司进一步加强费用管控、提升经营效率,预计管理费用率水平将有所下降。预计2021-2023年管理费用率分别为4.50%、4.20%、4.00%。

研发费用率:(1)公司持续加大研发投入,扩大研发人员数量,重点聚焦新兴业务领域,预计研发费用将维持增长。(2)公司在经营管理、研发投入方面进行精细化管理,预计研发费用率将相对稳定。预计2021-2023年研发费用率分别为18%、17.5%、17.5%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)